Statut Auto Entrepreneur

Création d’auto-entreprise offerte avec un essai de notre plateforme de gestion pendant 2 jours, sans engagement.

Statut Auto Entrepreneur

Création d’auto-entreprise offerte avec un essai de notre plateforme de gestion pendant 2 jours, sans engagement.

Lancez-vous dès aujourd'hui

De la création simplifié, à la gestion, en passant par une assistance personnalisé par des experts, devenir son propre patron n’aura jamais

été aussi simple !

Création en moins de 5min

Simple, rapide, et fluide !

Facturation dans 5min

Grâce à nos outils optimisés pour les auto-entrepreneurs, vous pourrez commencer à envoyer vos première factures au bout des 7 minutes de création !

Gestion de votre entreprise

Entièrement pensé pour vous

outils, parcours et designs spécifiques à vos besoins.

Merci à toute l’équipe pour leur accompagnement et leur professionnalisme, dès l’inscription j’ai eu un appel pour me guider et dans la création et un accompagnement sur la facturation.

Romain

Il y a une semaine

Je recommande, outil complet et surtout simple d’utilisation.

J’ai enfin réussi à créer mon entreprise et pu commencer à émettre des devis et factures le jour J en attendant mon siret.

Elisa

Il y a 2 jours

Rapide, fluide et intuitif.

La manière la plus simple pour moi de commencer à travailler avec mon auto-entreprise en quelques clics.

La boite à outil de gestion est très complète.

Maxime

Hier

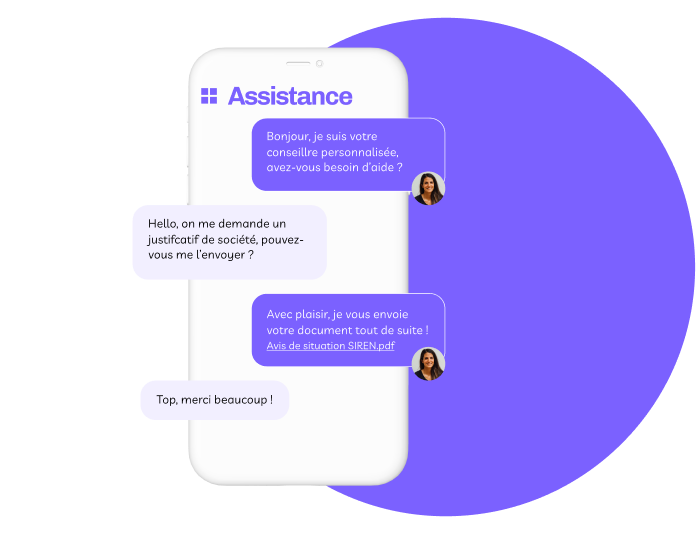

Votre conseiller personnalisé

pour vous aider à chaque étape

Au delà de la mise à disposition d’un espace personnel de gestion optimisé, vous aurez à

disposition un accompagnement HUMAIN par un expert en auto-entreprise dédié à votre

activité : une véritable extension de vos équipes !

Pour qui

Quelque soit votre projet et activité, Les Nouveaux Patrons vous accompagne de la meilleure des manières.

Créatifs

Directeur artistique

Graphiste

Community Manager

Developper

Créateur de contenu..

Service

Avocat

Agent immobilier

Juriste

Serveur

Formateur

Coiffeur

Mannequin

Livreur

Livreur plateforme

(uber eats, cajoo, deliveroo)

Coursier (Stuart), Coursier Amazon

VTC

Uber, Bolt, Heetch...

Votre métier ne figure pas dans la liste ? Contactez notre service client pour vous aider !

Concentrez vous sur votre activité et laissez nous le reste !

Soyez accompagnés par les meilleurs experts de l’auto-entreprenariat et dans les différents domaines d’activités : Digital,

services, conseils, livraison, Vtc.....du dimanche au jeudi de 7h à 18h et vendredi de 7h à 13h

Un tarif unique, comme vous, comme vos besoins.

Sans engagement, sans frais supplémentaires.

FORFAIT SOLO

59,90 €

Création de société

Suivi de création de la société

Création de la société offerte

Mensuel

Annuel

25€

Par mois, résiliable à tout moment

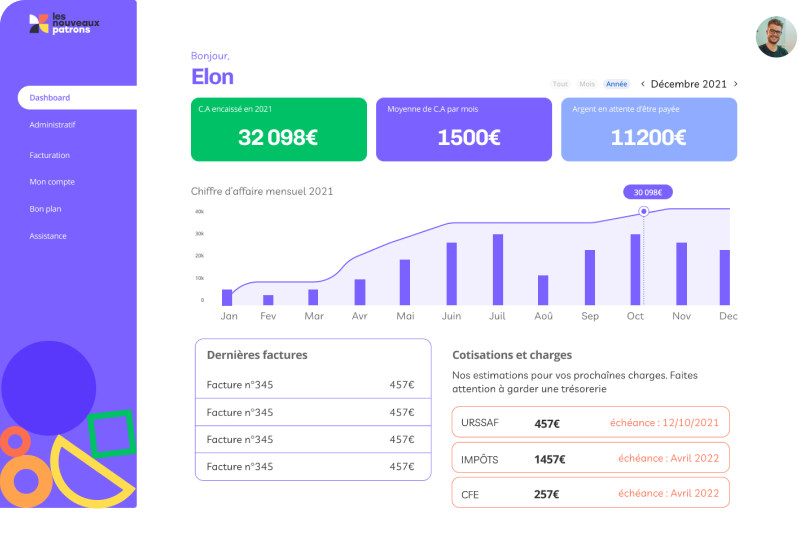

Dashboard de comptabilité

Gestion de la micro entreprise

Outil de création de devis et facture

Demande de documents automatisée

Simulateur de cotisations et impôts

Assistance 6j/7

Lancez vous & testez pendant 2J

Lancez vous des maintenant avec LES NOUVEAUX PATRONS, profitez de notre offre et

créez votre société dès maintenant et commencez à facturer.

2J d’accès complet à tous nos services, offre sans engagement.

Notre actualité

Restez informés grâce à notre Newsletter

Abonnez-vous à notre Newsletter et suivez l’actuatlité des micro-entreprises et celles de Les

Nouveaux Patrons en recevant une mise à jour régulière des changements et informations

importantes sur votre statut et activité, ainsi que de l’évolution de votre plateforme ! :)

Ils parlent de nous

Découvrez les articles qui parlent de LES NOUVEAUX PATRONS sur les médias spécialisés.

L'entrepreneuriat est un domaine en constante évolution, et le statut d'auto entrepreneur est une option de plus en plus populaire pour les entrepreneurs en France. Le statut d'auto entrepreneur est une forme simplifiée d'entreprise individuelle qui permet à une personne de créer et de gérer facilement sa propre entreprise, avec des formalités administratives allégées et des obligations fiscales et comptables simplifiées ainsi que des charges sociales et fiscales moins élevées que pour d'autres types d'entreprises. Cependant, il est important de bien comprendre les règles et les obligations qui s'appliquent aux auto entrepreneurs en France, notamment en ce qui concerne les plafonds de chiffre d'affaires (CA), les réglementations spécifiques à certains secteurs d'activité, ainsi que les obligations comptables et fiscales. Dans cet article, nous allons vous aider à découvrir le statut d'auto entrepreneur en France et vous expliquer tout ce qui change concernant ce titre en 2023.

Qu'est-ce qu'un auto entrepreneur en France ?

Un auto entrepreneur en France est une personne qui exerce une activité professionnelle en tant qu'entrepreneur individuel. Le statut d'auto entrepreneur permet à toute personne, quel que soit son âge, son niveau de formation ou sa situation professionnelle actuelle, de créer et de gérer facilement sa propre entreprise, avec un régime fiscal et social simplifié. Les auto entrepreneurs bénéficient notamment d'une exonération de TVA, d'une comptabilité allégée, et de cotisations sociales calculées en fonction de leur chiffre d'affaires. En effet, ce statut offre une grande souplesse en termes de gestion de l'activité professionnelle et permet de créer une entreprise individuelle rapidement, sans avoir à constituer une société avec un capital social minimum. De plus, les formalités administratives sont simplifiées, notamment en matière de comptabilité et de déclarations fiscales. Les concernés ont ainsi plus de temps et d'énergie pour se concentrer sur leur activité principale.

En outre, ce statut permet de tester une idée de business ou une activité professionnelle sans prendre de gros risques financiers, car aucun apport de base minimum n’est exigé. Il est donc possible de démarrer avec un faible investissement, de valider son modèle économique et de se faire une clientèle avant de se lancer dans un projet plus ambitieux qui nécessitera peut-être de choisir par la suite un statut juridique permettant d’obtenir un plus grand CA. De même, le plafond de CA annuel étant relativement bas, cela permet de limiter les risques financiers en cas de baisse d'activité ou de difficultés économiques.

Quels sont les avantages et les inconvénients du statut d'auto entrepreneur ?

Comme mentionné plus tôt, le statut d’auto entrepreneur permet de bénéficier de nombreux avantages en termes de gestion, fiscalité et démarches administratives. Il dispose néanmoins d’inconvénients qui peuvent parfois présenter un obstacle à la prospérité d’un business. Pour avoir une idée plus claire concernant les points positifs et négatifs de ce type d’activité, voici les aspects les plus importants à savoir.

Les avantages

Le statut d'auto entrepreneur offre une grande flexibilité aux entrepreneurs, car il permet de lancer une activité professionnelle sans avoir à se soucier des formalités complexes liées à la création d'une entreprise classique. Ils peuvent ainsi se concentrer sur leur cœur de métier, sans être perturbés par des tâches administratives fastidieuses. De plus, le régime fiscal et social des micro entrepreneurs est simplifié et adapté aux petites entreprises grâce à une exonération de TVA et des cotisations sociales calculées en fonction de leur chiffre d'affaires. Cela leur permet de réaliser des économies importantes sur les charges sociales et fiscales, tout en étant en conformité avec la législation. Le statut d'auto entrepreneur permet également de bénéficier d'une grande flexibilité en termes d'horaires et de lieux de travail pour ainsi organiser l’activité professionnelle en fonction des contraintes et besoins. Cela peut être particulièrement intéressant pour les personnes qui souhaitent mieux concilier leur vie professionnelle et leur vie personnelle.

De plus, le statut d'auto entrepreneur offre une grande liberté de choix en matière de métier et permet l’exercice d’une grande variété de professions, dans des domaines très différents les uns des autres. Cela peut permettre à certains de développer une activité professionnelle dans un domaine qui les passionne, sans avoir à se soucier des contraintes liées à la création d'une entreprise classique. Enfin, le statut d'auto entrepreneur permet de bénéficier de nombreux avantages en termes de développement de son activité professionnelle grâce aux formations, conseils et accompagnements proposés par l’État. Ils peuvent enfin accéder à des réseaux professionnels et à des partenariats avec d'autres entreprises, ce qui peut leur permettre de développer leur chiffre d'affaires et d'élargir leur clientèle.

Les inconvénients

Tout d'abord, le régime fiscal et social de l'auto entrepreneur peut s'avérer moins avantageux pour les entreprises qui réalisent un chiffre d'affaires important. En effet, le statut d'auto entrepreneur implique un plafond de chiffre d'affaires à respecter chaque année, au-delà duquel les cotisations sociales et fiscales peuvent être plus élevées que pour une entreprise classique. En outre, le statut d'auto entrepreneur ne permet pas de déduire certaines charges liées à l'activité professionnelle, ce qui peut impacter la rentabilité de l'entreprise. Les auto entrepreneurs ne peuvent pas par exemple déduire les frais de bureau, les frais kilométriques ou les frais de formation professionnelle. Enfin, le statut d'auto entrepreneur peut présenter des limites en termes de crédibilité et de pérennité de l'entreprise. En effet, certaines grandes entreprises ou certains clients peuvent être réticents à travailler avec des auto entrepreneurs, considérés parfois comme des travailleurs indépendants plutôt que des entreprises établies. De plus, le régime de l'auto entrepreneur est réservé aux entreprises individuelles, ce qui peut limiter les possibilités de développement de l'entreprise.

Quelles sont les conditions à respecter pour devenir auto entrepreneur en France ?

Pour devenir auto entrepreneur en France, il y a quelques conditions à remplir. Tout d'abord, il faut être majeur et avoir la capacité juridique nécessaire pour exercer une activité professionnelle. Il est cependant important de savoir que les mineurs émancipés peuvent également prétendre à ce statut. Par ailleurs, le concerné ne doit en aucun cas être sous le coup d'une interdiction d'exercer une activité professionnelle ou d'une interdiction de gérer une entreprise. Cette condition vise à s'assurer que le futur micro entrepreneur a une bonne moralité commerciale. Ensuite, Il est nécessaire de choisir une activité professionnelle relevant du régime de l'auto entrepreneur. Il est important de noter que certaines activités sont exclues du régime, notamment celles relevant de la location d'immeubles nus à usage professionnel, de la location de matériel ou de la location-gérance d'un fonds de commerce.

Le chiffre d'affaires annuel de l'auto entrepreneur ne doit pas dépasser les seuils autorisés pour le régime. Ces seuils varient en fonction de l'activité exercée et peuvent également subir des modifications après des révisions effectuées tous les 3 ans. En 2023, ils sont fixés à 72 600 € pour les activités de prestations de services et à 176 200 € pour les activités de vente de marchandises. Il est ensuite nécessaire de s'inscrire au Centre de Formalités des Entreprises (CFE) de sa région. Enfin, il est important de respecter les obligations légales et fiscales liées à l'activité professionnelle exercée, notamment en matière de facturation et de déclaration de chiffre d'affaires. En cas de non-respect de ces obligations, l'auto entrepreneur s'expose à des sanctions financières et/ou pénales.

Quelles sont les démarches administratives à réaliser pour créer son entreprise en tant qu'auto entrepreneur ?

Les démarches administratives à réaliser pour créer son entreprise en tant qu'auto entrepreneur sont relativement simples. Tout d'abord, il est nécessaire de s'inscrire au Centre de Formalités des Entreprises (CFE) de sa région. Cette inscription peut se faire en ligne sur le site de la chambre de commerce et d'industrie ou de la chambre des métiers et de l'artisanat, ou bien en se rendant directement sur place. Ensuite, il est nécessaire de remplir le formulaire de déclaration de début d'activité, qui permet d'obtenir un numéro SIRET. Ce numéro est indispensable pour facturer et pour bénéficier de la protection sociale du régime de l'auto entrepreneur. Si vous souhaitez toutefois vous faciliter cette formalité, vous pouvez opter pour le site https://les-nouveaux-patrons.com/ qui vous permet de bénéficier de démarches simplifiées grâce à des formulaires aisément compréhensibles. De plus, la plateforme propose d’avoir accès à un compte permettant de jouir d’un suivi complet concernant votre micro entreprise grâce à plusieurs opérations disponibles comme l’établissement de vos factures professionnelles.

Il est également important de choisir un régime fiscal, soit le régime micro-fiscal, soit l’option pour le versement forfaitaire libératoire de l’impôt. Le choix de ce régime dépend du chiffre d'affaires annuel prévu pour l'activité professionnelle. Enfin, il est nécessaire de souscrire une assurance responsabilité civile professionnelle, notamment si l'activité exercée implique des risques pour les clients ou les tiers.

Qu’en est-il des régimes fiscal et social de l’auto entreprise ?

Un auto entrepreneur est soumis à deux régimes simplifiés : le régime micro-fiscal et le régime micro-social. Le régime micro-fiscal concerne l'imposition de l'entrepreneur et le régime micro-social concerne le calcul et le paiement des cotisations et contributions sociales de l'entrepreneur. Ces régimes sont destinés à simplifier les formalités administratives et fiscales pour les petites entreprises dont le chiffre d'affaires ne dépasse pas certains seuils.

Le régime micro-fiscal

Au niveau fiscal, les auto entrepreneurs ont la possibilité de choisir entre le régime classique, connu sous le nom de régime micro-fiscal classique, et le régime optionnel de versement libératoire. Le but du régime micro-fiscal est de simplifier les formalités fiscales et comptables pour l'auto-entrepreneur en allégeant ses déclarations fiscales.

Quand le régime micro-fiscal s’applique-t-il ?

Le régime de la micro-entreprise s'applique si le chiffre d'affaires hors taxes de l'auto-entrepreneur ne dépasse pas un certain seuil, qui varie selon la nature de son activité. Ainsi, pour les activités de commerce et de fourniture de logement, le seuil est fixé à 188 700 €, tandis que pour les prestations de services et les professions libérales, il est de 77 700 €. Toutefois, si l'activité est créée en cours d'année, les seuils doivent être ajustés proportionnellement au temps écoulé, sauf pour les entreprises saisonnières. En cas d'activité mixte, c'est-à-dire de vente et de prestation de services, il est important de ne pas dépasser deux seuils. Le premier concerne le chiffre d'affaires hors taxes global, qui ne doit pas excéder 188 700 €, et le second concerne le chiffre d'affaires hors taxes relatif aux prestations de services, qui ne doit pas dépasser 77 700 €. Si le chiffre d'affaires dépasse ces seuils, l'auto-entrepreneur ne peut pas bénéficier du régime de la micro-entreprise.

Qu’est-ce que le régime classique ?

Le régime fiscal classique s'applique si vous exercez une activité commerciale, industrielle, artisanale ou libérale et que votre chiffre d'affaires annuel hors taxes ne dépasse pas les seuils mentionnés précédemment. Tandis que le versement libératoire est soumis à d’autres conditions. Vous n'avez pas besoin de fournir une déclaration professionnelle de bénéfices pour vos BIC ou BNC, mais devez simplement ajouter vos bénéfices dans votre déclaration de revenus complémentaire (n°2042-C Pro). Sur cette déclaration, vous devez mentionner votre état civil, l'adresse de votre établissement principal, votre numéro de SIRET, et la nature de vos revenus réalisés.

Le bénéfice imposable est déterminé par l'administration fiscale en appliquant un abattement forfaitaire sur le chiffre d'affaires déclaré, qui intègre les charges de l'entreprise, telles que les charges sociales, les salaires, ou encore les loyers. Les taux d'abattement varient en fonction de l'activité exercée, mais ne peuvent être inférieurs à 305 €. Une fois calculé, le bénéfice imposable est soumis à l'impôt sur le revenu avec les autres revenus du foyer fiscal et l'impôt est prélevé à la source. Si vous exercez des activités mixtes, les abattements sont calculés séparément pour chaque fraction du chiffre d'affaires correspondant aux activités exercées, avec une déduction minimale de 610 €.

Comment faire pour être soumis au versement libératoire ?

Si vous êtes un micro-entrepreneur, vous avez la possibilité d'opter pour le versement libératoire en remplissant certaines conditions. Pour cela, vous devez contacter le service des impôts des entreprises dont vous dépendez. Cette option vous permet de payer vos impôts et vos cotisations sociales en même temps. Pour être éligible au versement libératoire, votre revenu fiscal de référence du foyer fiscal de l'avant-dernière année doit être inférieur à certains montants, en fonction de votre situation familiale. Si vous êtes au-dessus de ces seuils, vous ne pourrez pas bénéficier de cette option. Le taux du versement libératoire varie selon votre activité. Pour les entreprises ayant une activité de vente de marchandises, d'objets, de fournitures et de denrées à emporter ou à consommer, le taux est de 1% du CAHT (Chiffre d'affaires hors taxes). Pour les entreprises ayant une activité de prestations de services, le taux est de 1,7% du CAHT. Pour les contribuables titulaires de BNC, le taux est de 2,2% des recettes HT (Hors taxes).

Il convient également de prendre en compte les taux du volet social (cotisations), qui varient également en fonction de votre activité. Pour les entreprises ayant une activité de vente de marchandises, d'objets, de fournitures et de denrées à emporter ou à consommer, le taux est de 12,3% du CAHT. Pour les entreprises ayant une activité de prestations de services, le taux est de 21,2% du CAHT. Pour les contribuables titulaires de BNC, le taux est également de 21,2% des recettes HT.

Le régime micro-social

Grâce au régime du micro-social simplifié, vous pouvez régler vos cotisations en fonction de votre chiffre d'affaires. Ce système consiste à appliquer un taux de cotisations mensuel ou trimestriel sur votre chiffre d'affaires, qui diffère en fonction de votre activité.

Quand le régime micro-social s’applique-t-il ?

Si votre revenu d’activité n'excède pas certains seuils de chiffre d'affaires, vous pouvez bénéficier du régime de la micro-entreprise.Ces seuils dépendent de la nature de votre activité. Pour les activités de commerce et de fourniture de logement, le seuil est de 188 700 €, tandis que pour les activités de prestations de services et les professions libérales, le seuil est de 77 700 €. En cas d'activité mixte, les deux seuils ne doivent pas être dépassés. Si votre chiffre d'affaires dépasse ces seuils, vous ne pouvez pas bénéficier du régime de la micro-entreprise. Les seuils sont ajustés au prorata temporis pour les entreprises créées en cours d'année, sauf pour les entreprises saisonnières.

Quel est le fonctionnement de ce régime ?

Le calcul des cotisations et contributions sociales dépend du chiffre d'affaires ou des recettes que vous générerez.

Le montant des cotisations sociales

Le calcul de vos cotisations et contributions sociales dépend de votre chiffre d'affaires ou de vos recettes réelles encaissées, avec l'application d'un taux forfaitaire. Si votre chiffre d'affaires est nul, il n'y aura pas de prélèvement. Les cotisations sociales incluent celles de l'assurance maladie-maternité, des allocations familiales, de la CSG/CRDS, de l'invalidité-décès et des retraites. Vous devez déclarer le montant des recettes réellement encaissées pour chaque période. Si vous exercez plusieurs activités, chaque activité aura son propre taux de cotisations. Le régime micro-social simplifié offre des avantages tels que les indemnités maladie, la formation professionnelle et les droits à la retraite, mais ne permet pas de percevoir des indemnités de chômage. Voici les taux appliqués en 2023 pour les contributions sociales en fonction de la nature de l’activité exercée :

- Vente de marchandises et fourniture d'hébergement (sauf location d'habitation meublée et logements meublés de tourisme) : 12,3 % ;

- Location d'habitation meublée : 21,2 % ;

- Location de logements meublés de tourisme : 6 % ;

- Prestation de services (y compris location de locaux d'habitation meublés) : 21,2 % ;

- Professions libérales réglementées : 21,2 % ;

- Professions libérales non réglementées : 21,1 %.

Si vous êtes en début d'activité, vous pouvez bénéficier de taux de cotisations réduits via le dispositif ACRE. Vous pouvez demander à ce que vos cotisations ne soient pas inférieures au montant minimal des cotisations sociales en vous adressant à l'URSSAF avant une certaine date selon votre situation. Cette option est applicable jusqu'à ce que vous y renonciez avant une certaine date également.

Effectuer la déclaration et le paiement des contributions et cotisations sociales

Pour déterminer le montant de vos cotisations et contributions sociales, vous devez déclarer votre chiffre d'affaires soit tous les mois, soit tous les trois mois, selon votre choix. Cette déclaration ainsi que le paiement des cotisations doivent être effectués sur votre compte personnel sur le site www.autoentrepreneur.urssaf.fr. Le paiement des cotisations sociales se fait au fur et à mesure que vous réalisez votre chiffre d'affaires. Si vous n'avez aucun chiffre d'affaires, vous n'avez pas à payer de cotisations sociales. Toutefois, si vous avez opté pour les cotisations minimales, vous devrez payer ces dernières, même si votre chiffre d'affaires est nul. Ces cotisations vous permettent de bénéficier de certaines garanties, comme les indemnités journalières par exemple.

F.A.Q

Est-ce qu'un auto entrepreneur peut bénéficier de la sécurité sociale et de la protection sociale en France ?

Oui, un auto entrepreneur peut bénéficier de la sécurité sociale et de la protection sociale en France. Les auto entrepreneurs sont affiliés au régime social des indépendants (RSI) qui leur permet de bénéficier de prestations telles que l'assurance maladie, l'assurance vieillesse, l'assurance invalidité-décès, et l'assurance maternité.

Quelles sont les différences entre le statut d'auto entrepreneur et celui de la micro entreprise ?

Bien que ces deux termes correspondaient à la base à deux statuts distincts, ils représentent depuis 2016 un seul et même titre qui renvoie à une forme simplifiée d’entreprise individuelle bénéficiant d’un régime micro-fiscal et micro-social.

Comment les auto entrepreneurs peuvent-ils facturer leurs clients en France ?

Les auto entrepreneurs peuvent facturer leurs clients en France en utilisant des factures en bonne et due forme. Les factures doivent inclure des informations telles que le nom et l'adresse de l'auto entrepreneur et du client, le montant de la facture, les dates d'exécution de la prestation, ainsi que le taux de TVA applicable. Les auto entrepreneurs peuvent également utiliser des outils en ligne pour faciliter l'émission de leurs factures.